Hilfe

Allgemein

Die bzw. der Anzeigepflichtige muss von sich aus, das heißt ohne gesonderte Aufforderung des Finanzamts, eine Grundsteueränderungsanzeige abgeben, wenn sich Änderungen der tatsächlichen Verhältnisse am Grundbesitz ergeben haben,

- die sich auf die Höhe der Grundsteueräquivalenzbeträge bzw. des Grundsteuerwerts (Fortschreibung/-en),

- die Vermögensart oder

- den Grundsteuermessbetrag auswirken oder

- die zu einer erstmaligen Feststellung (Nachfeststellung) oder

- zur Aufhebung der Feststellung führen können oder

- sich bei einem ganz oder teilweise grundsteuerbefreiten Grundbesitz die Eigentumsverhältnisse geändert haben oder

- sich bei einem Gebäude auf fremdem Grund und Boden die (wirtschaftliche) Eigentümerin bzw. der (wirtschaftliche)Eigentümer geändert hat.

Änderungen der tatsächlichen Verhältnisse sind z. B. Baumaßnahmen, Änderung der Flächen oder der Nutzung, Änderung der Voraussetzungen für einen Freibetrag für Garagen, einer Ermäßigung der Grundsteuermesszahl oder einer Befreiung von der Grundsteuer. Es können mehrere Änderungsgründe gleichzeitig vorliegen.

Weitere Erläuterungen finden Sie auf der Teilseite 3 „Art der Änderung“ in diesem Formular.

Die bzw. der Anzeigepflichtige muss keine Grundsteueränderungsanzeige abgeben, wenn sich die Eigentümerin bzw. der Eigentümer eines ganzen, vollständig steuerpflichtigen Grundbesitzes oder des mit einem fremden Gebäude bebauten Grund und Bodens z. B. durch Kauf, Schenkung oder Erbfall geändert hat. Die Zurechnungsfortschreibung wird von Amts wegen vorgenommen.

Befindet sich das Grundstück bzw. der Betrieb der Land- und Forstwirtschaft im Eigentum mehrerer Personen (z. B. Ehegatten, Miteigentümerinnen und Miteigentümer einer Bruchteilsgemeinschaft), ist es ausreichend, wenn eine Person die Grundsteueränderungsanzeige abgibt. Die anderen Personen sind dann von ihrer Anzeigepflicht befreit.

Die Änderungen der tatsächlichen Verhältnisse eines Kalenderjahres sind zusammengefasst bis zum 31. März des Jahres abzugeben, das auf das Jahr der Änderung der tatsächlichen Verhältnisse folgt (§ 228 des Bewertungsgesetzes – BewG, § 19 des Grundsteuergesetzes – GrStG, Art. 6 Abs. 5 und 6, Art. 7 Abs. 2, Art. 9 Abs. 4 des Bayerischen Grundsteuergesetzes – BayGrStG).

Hinweis: Wenn Sie die Grundsteueränderungsanzeige nicht innerhalb der vorgegebenen Frist abgeben können, beantragen Sie bitte rechtzeitig eine Fristverlängerung bei dem zuständigen Lagefinanzamt und begründen Sie diese. Beachten Sie dazu bitte die Erläuterungen unter „Wo muss ich die Grundsteueränderungsanzeige abgeben?“.

Geben Sie die Grundsteueränderungsanzeige bitte bei dem zuständigen Lagefinanzamt ab, das heißt

- bei dem Finanzamt, in dessen Bezirk das Grundstück (Grundvermögen) oder der Betrieb der Land- und Forstwirtschaft (land- und forstwirtschaftliches Vermögen) liegt oder

- wenn sich das Grundstück oder der Betrieb der Land- und Forstwirtschaft auf die Bezirke mehrerer Finanzämter erstreckt, bei dem Finanzamt, in dessen Bezirk der wertvollste Teil liegt.

Sie finden das zuständige Lagefinanzamt auf dem zuletzt ergangenen Bescheid über die Grundsteueräquivalenzbeträge bzw. den Grundsteuerwert oder den Grundsteuermessbetrag.

Nähere Informationen zu Ihrem zuständigen Finanzamt finden Sie auch unter www.finanzamt.de.

Sie müssen die Änderungen der tatsächlichen Verhältnisse mittels

- des Vordrucks Grundsteueränderungsanzeige (BayGrSt 5) oder

- einer vollständig ausgefüllten Grundsteuererklärung (Vordrucke BayGrSt 1 bis 4) anzeigen.

Angaben zu Änderungen der persönlichen Daten von Eigentümerinnen und Eigentümern bzw. Miteigentümerinnen und Miteigentümern (z. B. Änderung der Anschrift wegen Umzug) teilen Sie dem Finanzamt bitte unter Angabe des Aktenzeichens des Grundbesitzes gesondert mit. Formulare hierfür finden Sie bei ELSTER – Ihr Online-Finanzamt unter www.elster.de unter „Formulare und Leistungen – Anträge, Einspruch und Mitteilungen“.

Grundsätzlich brauchen Sie keine Belege mit Ihrer Grundsteueränderungsanzeige einzureichen. Beabsichtigen Sie dennoch Belege einzureichen, reichen Sie diese bitte nicht im Original, sondern nur als Kopie oder Scan ein. Alle eingereichten Belege werden von der Steuerverwaltung gescannt und in der Regel anschließend vernichtet.

In bestimmten Fällen kann Sie das Finanzamt bitten, die Belege vorzulegen. Darüber hinaus sind Sie in bestimmten Fällen gesetzlich dazu verpflichtet, Belege, Unterlagen und Aufzeichnungen aufzubewahren. In anderen Fällen sollten Sie zur Vermeidung von Nachteilen die Belege jedenfalls bis zum Eintritt der Bestandskraft des Steuerbescheids aufbewahren.

Rechtsgrundlagen zu Aufbewahrungspflichten: §§ 147, 147a AO

Weitere Informationen und Hilfen finden Sie unter www.grundsteuer.bayern.de.

Füllen Sie bitte alle Felder aus, die für das Grundstück bzw. den Betrieb der Land- und Forstwirtschaft infrage kommen.

Verwenden Sie bitte aussagekräftige Abkürzungen, soweit erforderlich.

Geben Sie bitte in Zeile 1 das Jahr des Feststellungszeitpunkts (20JJ) an. Für die Angaben in der Grundsteueränderungsanzeige sind die Verhältnisse zum Feststellungszeitpunkt entscheidend.

Der Feststellungszeitpunkt ist

- der 1. Januar des Jahres, das auf das Jahr folgt, in dem die wirtschaftliche Einheit entstanden oder weggefallen ist oder

- der 1. Januar des Jahres, das auf die Änderung folgt.

Besteht die wirtschaftliche Einheit bereits und war diese bisher vollständig von der Grundsteuer befreit, ist der Zeitpunkt der Nachfeststellung der 1. Januar des Jahres, in dem die Grundsteueräquivalenzbeträge bzw. der Grundsteuerwert erstmals der Besteuerung zugrunde gelegt werden bzw. wird.

Besteht die wirtschaftliche Einheit bereits und ist diese nun vollständig von der Grundsteuer befreit, ist der Feststellungszeitpunkt der 1. Januar des Jahres, in dem die Grundsteueräquivalenzbeträge bzw. der Grundsteuerwert erstmals der Besteuerung nicht mehr zugrunde gelegt werden bzw. wird.

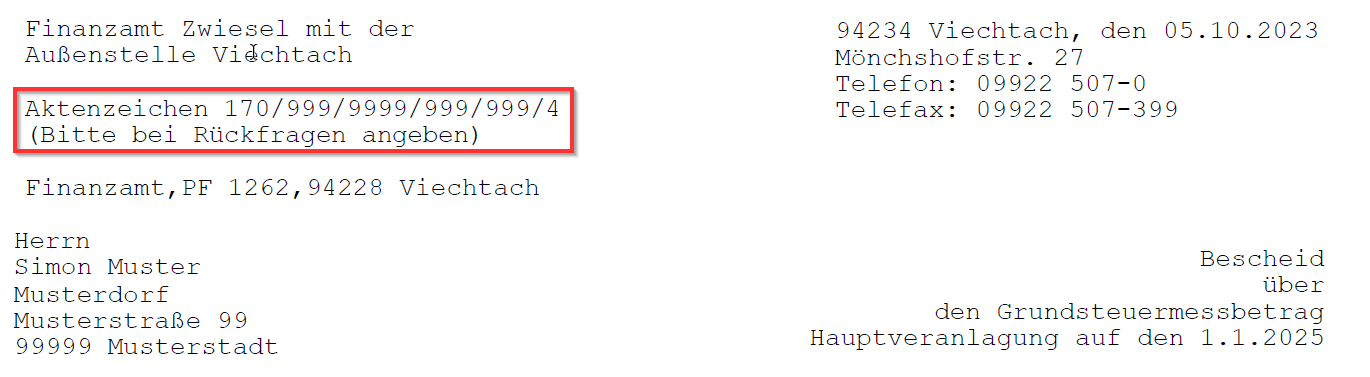

Sie finden das 17-stellige Aktenzeichen auf dem zuletzt ergangenen Bescheid über die Grundsteueräquivalenzbeträge bzw. den Grundsteuerwert oder den Grundsteuermessbetrag.

Tragen Sie bitte das Aktenzeichen ohne Sonderzeichen ein, das heißt ohne Trennstriche oder Leerzeichen.

Beachten Sie dazu bitte die Erläuterungen unter „Wo muss ich die Grundsteueränderungsanzeige abgeben?“ in dieser Anleitung.

Tragen Sie bitte in den Zeilen 4 bis 6 die Adresse des Grundbesitzes ein. Im Feld „Zusatzangaben“ in Zeile 5 können Sie z. B. eine Wohnungs- oder Teileigentumsnummer eintragen.

Falls der Grundbesitz keine Adressbezeichnung (Straße und Hausnummer) hat, z. B. bei einzelnen land- und forstwirtschaftlich genutzten Flächen, füllen Sie bitte in Zeile 6 Postleitzahl und Ort sowie zusätzlich die Zeilen 7 und 8 aus.

Geben Sie bitte hier die Gemarkung, die Nummer des Grundbuchblatts (soweit vorhanden) und die Flurstücksnummer des Flurstücks an, welches die wirtschaftliche Einheit am bedeutendsten prägt.

Diese Angaben finden Sie auf Ihrem Auszug aus dem Liegenschaftskataster, dem Grundbuch oder in Ihrem Notarvertrag.

Bitten geben Sie - soweit vorhanden - die Grundbuchblattnummer an.

Die Grundbuchblattnummer finden Sie auf Ihrem Auszug aus dem Grundbuch, in der Urkunde über die Finanzierungsgrundschuld, aus den grundbuchamtlichen Eintragungsbekanntmachungen sowie den grundbuchamtlichen Kostenrechnungen. Als Eigentümerin oder Eigentümer eines Flurstücks können Sie das Grundbuch kostenlos einsehen. Die Einsicht kann bei jedem bayerischen Grundbuchamt genommen werden und muss nicht zwingend bei dem Grundbuchamt erfolgen, in dessen Bezirk das betroffene Flurstück liegt.

Hinweis: Nicht jede Flurstücksnummer hat auch einen Nenner (Unterflurnummer). Lassen Sie bitte in dem Fall das entsprechende Feld frei und nehmen Sie keine Eintragung vor.

Tragen Sie bitte die erforderlichen Daten der Person / Firma / Gesellschaft / Gemeinschaft ein, die zur Abgabe der Grundsteueränderungsanzeige verpflichtet ist.

Die Steuer-Identifikationsnummer können Sie z. B. dem zuletzt ergangenen Einkommensteuerbescheid entnehmen. Sollte Ihnen die Steuer-Identifikationsnummer nicht bekannt sein, können Sie diese beim Bundeszentralamt für Steuern (www.bzst.de) erfragen.

Die Wirtschafts-Identifikationsnummer dient der eindeutigen Identifizierung von juristischen Personen, Personen-vereinigungen und natürlichen Personen, die wirtschaftlich tätig sind. Sie wird schrittweise vom Bundeszentralamt für Steuern zugeteilt. Tragen Sie die Wirtschafts-Identifikationsnummer hier nur ein, wenn diese Ihnen bereits bekannt ist. Die Angabe der fünfstelligen Unterscheidungsnummer ist nicht erforderlich.

Handelt es sich bei der Anzeigepflichtigen um eine Erbengemeinschaft, Bruchteilsgemeinschaft oder Gemeinschaft ohne geschäftsüblichen Namen, tragen Sie bitte in Zeile 10 den Anredeschlüssel und in die Zeilen 11 und 12 den Namen der Gemeinschaft ein, z. B. „10“ Grundstücksgemeinschaft „Mustermann / Musterstraße“.

Wenn die Gemeinschaft keine Anschrift hat, lassen Sie bitte die Zeilen 14 bis 17 frei. Für etwaige Rückfragen des Finanzamts geben Sie bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ zusätzlich den Vor- und Nachnamen, die Anschrift und die Telefonnummer der Person an, die für die Erstellung der Grundsteueränderungsanzeige verantwortlich ist.

Beispiel: Zum Feststellungszeitpunkt ist die Erbengemeinschaft nach Max Mustermann, bestehend aus den Miterben Erika Mustermann und Hans Mustermann, Eigentümerin des Grundstücks. Die Erbengemeinschaft hat keine Anschrift. Erika Mustermann füllt die Grundsteueränderungsanzeige für die Erbengemeinschaft aus.

| Feldbeschreibung(en) | Eintragung |

|---|---|

| Anrede | Erbengemeinschaft |

| Vorname / Firma / Gemeinschaft | nach Max Mustermann |

| Beschreibung der Änderungen / Mitteilung an das Finanzamt (Teilseite 4) | Zu Zeilen 10-17: Die Grundsteueränderungsanzeige wurde von Frau Erika Mustermann, Musterweg 10a, 12345 Musterstadt, Tel.: 089/123456 ausgefüllt. |

Wählen Sie bitte „1“ aus, wenn die angegebene Person, Firma, Gesellschaft oder Gemeinschaft Eigentümerin bzw. Eigentümer oder Miteigentümerin bzw. Miteigentümer des Grundbesitzes ist. Ist die angegebene Person, Firma, Gesellschaft oder Gemeinschaft zugleich

- Erbbauberechtigte bzw. Erbbauberechtigter wählen Sie bitte „2“ aus,

- Eigentümerin bzw. Eigentümer des mit einem fremden Gebäude bebauten Grund und Bodens wählen Sie bitte „3“ aus oder

- (wirtschaftliche) Eigentümerin bzw. (wirtschaftlicher) Eigentümer des auf fremdem Grund und Boden errichteten Gebäudes wählen Sie bitte „4“ aus.

Wählen Sie bitte auf dieser Teilseite in den Zeilen 19 bis 42 alle eingetretenen Änderungen aus und beschreiben Sie diese im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ jeweils näher. Es können mehrere Änderungsgründe gleichzeitig vorliegen.

Sofern der Platz im Freitextfeld nicht ausreicht, fügen Sie der Grundsteueränderungsanzeige bitte eine gesonderte Anlage als Anhang (Teilseite 7 „Anhänge“) bei und machen Sie diese mit der Überschrift „Ergänzende Angaben zur Grundsteueränderungsanzeige“ als solche kenntlich. Geben Sie bitte auf der Anlage auch das Aktenzeichen an. Einen Vordruck hierfür gibt es nicht.Wählen Sie bitte Zeile 19 aus, wenn ein bisher im land- und forstwirtschaftlichen Vermögen bewerteter Grundbesitz nun ganz oder teilweise dem Grundvermögen zuzuordnen ist (z. B. ein Wohngebäude wird auf Flächen des Betriebs der Land- und Forstwirtschaft errichtet).

Wählen Sie bitte Zeile 20 aus, wenn ein bisher dem Grundvermögen zugeordneter Grundbesitz nun ganz oder teilweise als land- und forstwirtschaftliches Vermögen zu bewerten ist (z. B. bei abgeschlossener Rekultivierung einer ausgebeuteten Kiesgrube; landwirtschaftliche Nutzung einer bisher gewerblich genutzten Halle).

Erläutern Sie die Änderung bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ detailliert und geben insbesondere an, unter welchem Aktenzeichen dieser Grundbesitz bisher für Zwecke der Grundsteuer erfasst war.

Wählen Sie bitte diese Zeile aus, wenn sich Änderungen bei der Fläche des Grundstücks ergeben haben, z. B. weil ein Teil des Grundstücks verkauft wurde.

Erläutern Sie die Änderung bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ detailliert. Geben Sie bitte insbesondere die betroffene Flurstücksnummer (Flurstückszähler / Flurstücksnenner), die Gemeinde, die Gemarkung, die (neue) zur wirtschaftlichen Einheit gehörende Fläche des Flurstücks in Quadratmetern und das Datum der Änderung an (z. B. Datum des Verkaufs).

Wählen Sie bitte diese Zeile aus, wenn die Summe aller Flurstücksflächen der wirtschaftlichen Einheit mehr als 10 000 m² beträgt und sich die bebaute bzw. befestigte Fläche geändert hat.

Geben Sie bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ die gesamte am Feststellungszeitpunkt bebaute bzw. befestigte Fläche in Quadratmetern an. Es ist dabei sowohl die steuerbefreite als auch die steuerpflichtige Fläche aller Flurstücke zu berücksichtigen. Gehört nur ein Teil der Flurstücksfläche zum Grund und Boden der wirtschaftlichen Einheit, rechnen Sie bitte die gesamte Fläche des Flurstücks, die bebaut oder befestigt ist, auf Ihren Anteil herunter und geben diese Fläche an (bebaute bzw. befestigte Fläche des Flurstücks × zur wirtschaftlichen Einheit gehörender Anteil).

Als bebaut gilt jeder Teil der Fläche des Grund und Bodens, der durch Bauwerke oberhalb der Geländeoberfläche überbaut bzw. überdeckt oder durch Bauwerke unterhalb der Geländeoberfläche unterbaut (z. B. Tiefgaragen) ist. Dabei bleiben Flächen von Baukonstruktionen (z. B. Kellerlichtschächte, Dachüberstände, Vordächer, Sonnenschutzkonstruktionen) sowie nicht mit dem Bauwerk konstruktiv verbundene Baukonstruktionen (z. B. Außentreppen und Außenrampen) unberücksichtigt.

Als befestigt gilt jeder Teil der Fläche des Grund und Bodens, dessen Oberfläche durch Walzen, Stampfen, Rütteln oder Aufbringen von Baustoffen so verändert wurde, dass Niederschlagswasser nicht oder unter erschwerten Bedingungen versickern oder vom Boden aufgenommen werden kann. Darunter fallen z. B. Wege, Straßen, Plätze, Höfe, Stellplätze und Gleisanlagen, deren Grundstücksflächen insbesondere mit Asphaltdeckschichten, Betondecken, bituminösen Decken, Plattenbelägen, Pflasterungen (auch Rasenfugenpflaster, Porenpflaster, Basaltpflaster), Rasengittersteinen oder wassergebundenen Decken (aus Kies, Splitt, Schotter, Schlacke oder Ähnliches) bedeckt sind.

Wählen Sie bitte diese Zeile aus, wenn das Grundstück geteilt oder parzelliert wurde, da für jedes neu entstandene Grundstück eine erstmalige Feststellung der Grundsteueräquivalenzbeträge (Nachfeststellung) und für das bisherige Grundstück entweder eine Aufhebung oder eine Fortschreibung der Grundsteueräquivalenzbeträge erforderlich ist. Für jedes neue Grundstück wird ein neues Aktenzeichen benötigt. Bitte setzen Sie sich hierfür ggf. mit dem zuständigen Lagefinanzamt in Verbindung.

Wählen Sie bitte diese Zeile aus, wenn Wohnungs- oder Teileigentum neu gebildet wurde, da jedes Wohnungs- und Teileigentum eine eigene wirtschaftliche Einheit bildet. Für jede neue wirtschaftliche Einheit ist eine erstmalige Feststellung der Grundsteueräquivalenzbeträge (Nachfeststellung) und für das bisherige Grundstück eine Aufhebung der Grundsteueräquivalenzbeträge erforderlich.

Zu der wirtschaftlichen Einheit gehört jeweils die anteilige Gebäudefläche und die anteilige Flurstücksfläche. Für jedes neue Grundstück wird ein neues Aktenzeichen benötigt. Bitte setzen Sie sich hierfür ggf. mit dem zuständigen Lagefinanzamt in Verbindung.

Das Wohnungseigentum setzt sich aus dem Sondereigentum an einer Wohnung und dem dazugehörenden Miteigentumsanteil an dem gemeinschaftlichen Eigentum zusammen. Teileigentum ist das Sondereigentum an nicht zu Wohnzwecken dienenden Räumen eines Gebäudes (z. B. Büroräume, Ladenlokale) in Verbindung mit dem Miteigentum an dem gemeinschaftlichen Eigentum, zu dem es gehört. Wohnungs- und Teileigentum entsteht zivilrechtlich mit der Anlegung des Wohnungs- oder Teileigentumsgrundbuchs und dessen Eintragung. Bewertungsrechtlich gilt das Wohnungs- oder Teileigentum bereits dann als entstanden, wenn die Teilungserklärung beurkundet ist und die Anlegung des Grundbuchs beantragt werden kann. Ist das Wohnungs- oder Teileigentum zum Feststellungszeitpunkt neu entstanden und das Wohnungs- und Teileigentumsgrundbuchblatt noch nicht neu angelegt, tragen Sie bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ das Datum ein, an dem der Antrag beim Grundbuchamt eingereicht wurde.

Wählen Sie bitte diese Zeile aus, wenn Baumaßnahmen durchgeführt wurden. In Betracht kommen

- Neubau, Anbau, Umbau, Ausbau oder

- (Teil-)Abriss.

Erläutern Sie die Baumaßnahme(n) bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ detailliert. Geben Sie bitte insbesondere die (neue) Wohn- bzw. Nutzfläche an und zu welchem Datum die Baumaßnahme abgeschlossen wurde.

Bezeichnen Sie bitte das betroffene Gebäude bzw. den betroffenen Gebäudeteil genau, indem Sie aussagekräftige Bezeichnungen verwenden (z. B. Anbau an Einfamilienhaus, Anbau Balkon bei Wohnung Nr. 3, Fabrikationshalle 4 – Umbau und Ausbau oder Abriss Garage Nr. 5).

Ist ein Gebäude bzw. Gebäudeteil betroffen, für welches bzw. welchen bei einer vorhergehenden Grundsteuererklärung oder -änderungsanzeige bereits eine laufende Nummer und Bezeichnung vergeben war, geben Sie bitte diese an (siehe dazu die Daten des zuletzt ergangenen Bescheids über die Grundsteueräquivalenzbeträge).

Wählen Sie bitte diese Zeile aus, wenn sich die Wohnfläche geändert hat, z. B. weil ein Wintergarten an das Wohnhaus angebaut oder ein Raum in der Wohnung bisher gewerblich genutzt wurde und jetzt bewohnt wird oder umgekehrt.

Erläutern Sie die Änderung(en) bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ detailliert. Geben Sie bitte insbesondere die (neue) Wohn- bzw. Nutzfläche in Quadratmetern an.

Bezeichnen Sie bitte das betroffene Gebäude bzw. den betroffenen Gebäudeteil genau, indem Sie aussagekräftige Bezeichnungen verwenden, z. B. Einfamilienhaus mit Wintergarten oder Wohn- und Geschäftshaus – Wohnung Nr. 3 mit Büro.

Ist ein Gebäude bzw. Gebäudeteil betroffen, für welches bzw. welchen bei einer vorhergehenden Grundsteuererklärung oder -änderungsanzeige bereits eine laufende Nummer und Bezeichnung vergeben war, geben Sie bitte diese an (siehe dazu die Daten des zuletzt ergangenen Bescheids über die Grundsteueräquivalenzbeträge).

Wählen Sie bitte diese Zeile aus, wenn sich die Nutzfläche geändert hat, z. B. weil ein Raum in der Wohnung bisher gewerblich genutzt wurde und jetzt bewohnt wird oder umgekehrt.

Erläutern Sie die Änderung(en) bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ detailliert. Geben Sie bitte insbesondere die (neue) Wohn- bzw. Nutzfläche in Quadratmetern an.

Bezeichnen Sie bitte das betroffene Gebäude bzw. den betroffenen Gebäudeteil genau, indem Sie aussagekräftige Bezeichnungen verwenden, z. B. Einfamilienhaus mit Wintergarten oder Wohn- und Geschäftshaus – Wohnung Nr. 3 mit Büro.

Ist ein Gebäude bzw. Gebäudeteil betroffen, für welches bzw. welchen bei einer vorhergehenden Grundsteuererklärung oder -änderungsanzeige bereits eine laufende Nummer und Bezeichnung vergeben war, geben Sie bitte diese an (siehe dazu die Daten des zuletzt ergangenen Bescheids über die Grundsteueräquivalenzbeträge).

Wählen Sie bitte diese Zeile aus, wenn sich die Voraussetzungen für den Freibetrag für Garagen oder Nebengebäude oder beides geändert haben und sich somit die anzusetzende Nutzfläche geändert hat.

Erläutern Sie die Änderung(en) bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ detailliert. Geben Sie bitte insbesondere die Berechnung der Nutzfläche zum Feststellungszeitpunkt unter Abzug des in Anspruch genommenen Freibetrags an. Bezeichnen Sie bitte das betroffene Gebäude bzw. den betroffenen Gebäudeteil genau, indem Sie aussagekräftige Bezeichnungen verwenden (z. B. Tiefgarage Nr. 5 oder Gartenhaus). Ist ein Gebäude bzw. Gebäudeteil betroffen, für welches bzw. welchen bei einer vorhergehenden Grundsteuererklärung oder -änderungsanzeige bereits eine laufende Nummer und Bezeichnung vergeben war, geben Sie bitte diese an (siehe dazu die Daten des zuletzt ergangenen Bescheids über die Grundsteueräquivalenzbeträge).

Garagen bzw. Tiefgaragen

Gehören Stellplätze in Garagen bzw. Tiefgaragen zu einer Nutzfläche (z. B. gewerbliche Zwecke), sind sie immer voll anzusetzen. Gehören Stellplätze in Garagen bzw. Tiefgaragen hingegen zu einer Wohnfläche und befinden sich diese in unmittelbarer Nähe zur Wohnfläche, bleibt die Nutzfläche dieser Stellplätze bis zu insgesamt 50 Quadratmeter (m²) außer Ansatz. Soweit die Fläche 50 m² übersteigt, wird sie angesetzt. Stellplätze im Freien und Carports bleiben außer Ansatz.

Gehören die Wohnung und die Stellplätze nicht zur gleichen wirtschaftlichen Einheit, muss der Stellplatz der Wohnung zudem rechtlich zugeordnet sein, damit der Freibetrag von 50 m² gewährt wird.

Eine rechtliche Zuordnung liegt vor, wenn die Wohnung und der Stellplatz entweder

- dinglich (z. B. einer Eigentümerin oder einem Eigentümer gehören ein Einfamilienhaus mit Garage oder ein Wohnungseigentum mit Sondernutzungsrecht an einem Stellplatz) oder

- vertraglich (z. B. eine Eigentümerin oder ein Eigentümer vermietet eine Wohnung zusammen mit einem Stellplatz an eine Mieterin oder einen Mieter)

miteinander verknüpft sind.

Beispiel: Zu einem Mehrfamilienhaus mit fünf Wohnungen gehören acht Garagen mit einer Nutzfläche von insgesamt 150 m². Da die acht Garagen insgesamt den fünf Wohnungen zugeordnet sind, ist bei der Garagen-Nutzfläche von 150 m² der Freibetrag von 50 m² einmal abzuziehen. Es ergibt sich eine anzusetzende Garagen-Nutzfläche von 100 m².

Nebengebäude

Gehören Nebengebäude zu einer Nutzfläche (z. B. gewerbliche Zwecke), ist die Nutzfläche des Nebengebäudes immer voll anzusetzen. Der Freibetrag findet in diesen Fällen keine Anwendung.

Bei Nebengebäuden, die

- von untergeordneter Bedeutung sind (z. B. Schuppen oder Gartenhaus) und

- sich in unmittelbarer Nähe zur Wohnung befinden, zu der sie gehören,

bleibt die Nutzfläche dieser Nebengebäude bis zu insgesamt 30 m² außer Ansatz. Soweit die Fläche 30 m² übersteigt, wird sie angesetzt.

Beispiel: Auf einem Grundstück mit Einfamilienhaus wird ein Gartenhaus errichtet. Da das Gartenhaus von untergeordneter Bedeutung ist und sich in unmittelbarer Nähe zur Wohnung des Einfamilienhauses befindet, zu dem es gehört, wird von der Nutzfläche des Gartenhauses in Höhe von 45 m² der Freibetrag von 30 m² abgezogen. Es ergibt sich eine anzusetzende Gartenhaus-Nutzfläche von 15 m.

Wählen Sie bitte diese Zeile aus, wenn sich die Nutzung des Grundstücks ganz oder teilweise geändert hat, z. B. wenn ein Raum / Gebäude bisher gewerblich genutzt wurde und zum Feststellungszeitpunkt bewohnt wird oder umgekehrt.

Erläutern Sie die Änderung(en) bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ detailliert. Geben Sie bitte insbesondere die (neue) Wohn- bzw. Nutzfläche in Quadratmetern an. Bezeichnen Sie bitte das betroffene Gebäude bzw. den betroffenen Gebäudeteil genau, indem Sie aussagekräftige Bezeichnungen, wie z. B. bisher Wohn- und Geschäftsgebäude 1 jetzt Mehrfamilienhaus 1 oder Umbau und Nutzungsänderung des Ladens im EG zu Wohnung verwenden. Ist ein Gebäude bzw. Gebäudeteil betroffen, für welches bzw. welchen bei einer vorhergehenden Grundsteuererklärung oder -änderungsanzeige bereits eine laufende Nummer und Bezeichnung vergeben war, geben Sie bitte diese an (siehe dazu die Daten des zuletzt ergangenen Bescheids über die Grundsteueräquivalenzbeträge).

Wählen Sie bitte diese Zeile aus, wenn infolge von Zerstörung (z. B. aufgrund eines Brandes) oder Verfall des Gebäudes oder der Gebäude auf Dauer kein benutzbarer Raum mehr vorhanden ist.

Verfall liegt vor, wenn die Bausubstanz betroffen ist und das Gebäude nach objektiven Verhältnissen auf Dauer nicht mehr benutzt werden kann.

Erläutern Sie die Zerstörung bzw. den Verfall bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ detailliert. Bezeichnen Sie bitte insbesondere das betroffene Gebäude bzw. den betroffenen Gebäudeteil genau, indem Sie aussagekräftige Bezeichnungen verwenden. Ist ein Gebäude bzw. Gebäudeteil betroffen, für welches bzw. welchen bei einer vorhergehenden Grundsteuererklärung oder -änderungsanzeige bereits eine laufende Nummer und Bezeichnung vergeben war, geben Sie bitte diese an (siehe dazu die Daten des zuletzt ergangenen Bescheids über die Grundsteueräquivalenzbeträge).

Wählen Sie bitte diese Zeile aus, wenn Gebäude, Gebäudeteile oder Anlagen ganz oder teilweise erstmals oder nicht mehr für den Zivilschutz genutzt werden.

Zivilschutz liegt vor, wenn Gebäude, Gebäudeteile oder Anlagen für den Zivilschutz geschaffen wurden und im Frieden nicht, nur gelegentlich oder nur geringfügig zu anderen Zwecken benutzt werden.

Geben Sie bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ an, wie viele Quadratmeter der Wohn- und Nutzfläche der Gebäude, Gebäudeteile und Anlagen auf Zivilschutz entfallen und wie viele Quadratmeter für private oder betriebliche Zwecke verwendet werden.

Wählen Sie bitte diese Zeile aus, wenn sich tatsächliche Verhältnisse geändert haben, die sich auf die Höhe des Grundsteuerwerts auswirken. Dazu gehören insbesondere:

- Flächenzugang (Erwerb oder Zurechnung zur wirtschaftlichen Einheit)

- Flächenabgang (Verkauf oder Zurechnung zu einer anderen wirtschaftlichen Einheit)

- Änderungen der Nutzung, Fläche der Nutzung

- Änderung der Ertragsmesszahl (EMZ)

- Änderung der Bruttogrundfläche (BGF) bei den Nutzungen [29] bis [34]

- Änderung der Durchflussmenge bei der Nutzung [20]

Erläutern Sie die Änderung(en) bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ detailliert. Geben Sie bitte insbesondere das betroffene Flurstück

(Flurstückszähler / Flurstücksnenner) an und machen Angaben zu

- Gemeinde

- Gemarkung mit Gemarkungsnummer

- Veränderung der Flächengröße und Nutzung

- bei landwirtschaftlicher Nutzung [1], Saatzucht [21] und Kurzumtriebsplantagen [23] der Ertragsmesszahl

- bei Wirtschaftsgebäuden mit Nutzung [29] bis [34] der Bruttogrundfläche

- bei Nutzung [20] der Durchflussmenge in Liter pro Sekunde (l/s)

Die Nutzungen können Sie der folgenden Liste entnehmen:

| Nummer | Nutzung |

|---|---|

| 1 | Landwirtschaftliche Nutzung |

| 2 | Forstwirtschaftliche Nutzung |

| 3 | Bewirtschaftungsbeschränkung Forstwirtschaft |

| 4 | Weinbauliche Nutzung |

| 5 | Gemüsebau – Freiland |

| 6 | Gemüsebau – unter Glas und Kunststoffen |

| 7 | Blumen und Zierpflanzenbau – Freiland |

| 8 | Blumen und Zierpflanzenbau – unter Glas und Kunststoffen |

| 9 | Obstbau – Freiland |

| 10 | Obstbau – unter Glas und Kunststoffen |

| 11 | Baumschulen – Freiland |

| 12 | Baumschulen – unter Glas und Kunststoffen |

| 13 | Kleingarten- und Dauerkleingartenland |

| 14 | Gartenlaube größer 30 m² |

| 15 | Hopfen |

| 16 | Spargel |

| 17 | Wasserflächen ohne oder mit geringer Nutzung (Fischertrag kleiner 1 kg/Ar) |

| 18 | Wasserflächen bei stehenden Gewässern mit Fischertrag zwischen 1 kg/Ar und 4 kg/Ar |

| 19 | Wasserflächen bei stehenden Gewässern und Fischertrag größer 4 kg/Ar |

| 20 | Wasserflächen bei fließenden Gewässern mit Fischertrag |

| 21 | Saatzucht |

| 22 | Weihnachtsbaumkulturen |

| 23 | Kurzumtriebsplantagen |

| 24 | Abbauland |

| 25 | Geringstland |

| 26 | Unland |

| 27 | Windenergie |

| 28 | Hofstelle |

| 29 | Wirtschaftsgebäude der Fass- und Flaschenweinerzeugung |

| 30 | Wirtschaftsgebäude der Imkerei |

| 31 | Wirtschaftsgebäude der Wanderschäferei |

| 32 | Wirtschaftsgebäude des Pilzanbaus |

| 33 | Wirtschaftsgebäude der Produktion von Nützlingen |

| 34 | Wirtschaftsgebäude sonstiger Nebenbetriebe Anmerkung: Nebenbetriebe sind Produktionszweige, die in einem engen Verhältnis zu dem land- und forstwirtschaftlichen Hauptbetrieb stehen und hierfür genutzt werden. Als solche kommen insbesondere Brennereien, Räuchereien, Sägewerke, Mühlen, Kompostierungen oder die Erzeugung von Winzersekt in Betracht. |

Beispiel: Landwirt L hat für seinen Betrieb der Land- und Forstwirtschaft zwei neue Flurstücke erworben, ein bisher dazugehörendes Flurstück verkauft und auf einem weiteren Flurstück (bisher 3 ha Getreide) baut L nun 1 ha Getreide und 2 ha Spargel an. Im Rahmen der Grundsteueränderungsanzeige erklärt L die Änderungen mit Angaben zur Gemeinde, Gemarkung, amtlichen Fläche, Fläche der Nutzung und Nutzung sowie mit den nötigen Zusatzangaben (EMZ, BGF, Durchflussmenge) wie folgt:

Neue Flurstücke

Gemeinde: Mustergemeinde Gemarkung: Mustergemarkung

Flurstück: 1/34 amtliche Fläche: 200 000 m²

Art der Nutzung: 2 - (forstwirtschaftliche Nutzung) Fläche der Nutzung: 95 000 m²

Art der Nutzung: 1 - (landwirtschaftliche Nutzung) Fläche der Nutzung: 89 000 m² EMZ: 37 300

Art der Nutzung: 28 - (Hofstelle) Fläche der Nutzung: 1 000 m²

Art der Nutzung: 25 - (Geringstland) Fläche der Nutzung: 15 000 m²

Gemeinde: Mustergemeinde Gemarkung: Mustergemarkung

Flurstück: 12 amtliche Fläche: 6 700 m²

Art der Nutzung: 4 - (weinbauliche Nutzung) Fläche der Nutzung: 4 000 m²

Art der Nutzung: 29 - (Wirtschaftsgebäude Weinbau) Fläche der Nutzung: 200 m² BGF: 400 m²

Art der Nutzung: 17 - (Wasserfläche ohne Nutzung) Fläche der Nutzung: 1 000 m²

Art der Nutzung: 20 - (Wasserfläche bei fließenden Gewässern mit Fischertrag) Fläche der Nutzung: 1 500 m², Durchflussmenge: 45 l/s

Verkauftes Flurstück

Gemeinde: Mustergemeinde Gemarkung: Mustergemarkung

Flurstück: 7/17 amtliche Fläche: 72 000 m²

Änderung der Nutzung - neuer Stand

Gemeinde: Mustergemeinde Gemarkung: Mustergemarkung

Flurstück: 5/17 amtliche Fläche: 30 000 m²

Art der Nutzung: 1 - (landwirtschaftliche Nutzung) Fläche der Nutzung: 10 000 m² EMZ: 5 800

Art der Nutzung: 16 - (Spargel) Fläche der Nutzung: 20 000 m²

Wählen Sie bitte diese Zeile aus, wenn sich der Tierbestand oder die Flächengrundlage (Eigentumsfläche, selbstbewirtschaftete Fläche) oder beides geändert hat. Erläutern Sie die Änderung(en) bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ detailliert. Die Tierarten und weitere Erläuterungen finden Sie in der Anlage Tierbestand (BayGrSt 3A) und in der Anleitung zur Anlage Tierbestand (BayGrSt 3A) zur Grundsteuererklärung.

Beispiel: Bisher umfasste der Betrieb der Land- und Forstwirtschaft des Landwirts T eine selbstbewirtschaftete Fläche von 335 000 m2 (155 000 m² Eigentumsfläche und 180 000 m² zugepachtete Fläche), 6 Pferde unter 3 Jahren, 20 Pferde 3 Jahre und älter und 100 Mastbullen. Nun gibt T die Bullenmast auf, verpachtet 105 000 m² an den benachbarten Landwirt und beendet seine Zupachtung von 70 000 m². Im Rahmen der Grundsteueränderungsanzeige erklärt T die Änderungen bei den Flächen- und Tierverhältnissen wie folgt:

Änderung bei Tierbestand und Flächengrundlage – neuer Stand:

Eigentumsflächen 155 000 m²

- verpachtete Flächen 105 000 m²

+ zugepachtete Flächen 110 000 m²

= selbstbewirtschaftete Flächen 160 000 m²

Pferde unter 3 Jahren: 6

Pferde 3 Jahre und älter: 20

Mastbullen: 0

Wählen Sie bitte diese Zeile aus, wenn sich die Eigentumsverhältnisse des auf fremdem Grund und Boden errichteten Gebäudes geändert haben. Geben Sie bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ den Namen und die Anschrift der neuen (wirtschaftlichen) Eigentümerin oder des neuen (wirtschaftlichen) Eigentümers des Gebäudes an.

Wählen Sie bitte diese Zeile aus, wenn ein Erbbaurecht bestellt wurde. Geben Sie bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“

- das betroffene Flurstück bzw. die betroffenen Flurstücke (Flurstückszähler / Flurstücksnenner), sowie die jeweils betroffene Flurstücksfläche in Quadratmetern,

- die betroffenen Gebäudeflächen – soweit vorhanden – und

- den Zeitpunkt der Bestellung des Erbbaurechts an.

Wählen Sie bitte diese Zeile aus, wenn das Erbbaurecht aufgehoben wurde oder durch Zeitablauf erloschen ist. Geben Sie bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ den Zeitpunkt der Aufhebung bzw. Löschung des Erbbaurechts an.

Wählen Sie bitte diese Zeile aus, wenn sich der Umfang der Steuerbefreiung geändert hat.

Erläutern Sie die Änderung, die erstmalige Steuerbefreiung oder den Wegfall der Steuerbefreiung bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ detailliert. Geben Sie bitte insbesondere die Nummer der Steuerbefreiung aus der Liste in der „Hilfe zu Zeile 38“ und die (neuen) steuerpflichtigen und steuerfreien Flächen an. Das Grundstück bzw. der Grundstücksteil wird steuerbefreit, sobald dieses/dieser tatsächlich für den steuerbefreiten Zweck hergerichtet wird, das heißt ab dem Beginn der Bauarbeiten, nicht schon ab der Bauplanung. Bitte geben Sie in diesen Fällen an, wann mit der Herrichtung begonnen wurde und wann sie voraussichtlich abgeschlossen wird.

Bezeichnen Sie bitte die jeweils betroffene Fläche des Grund und Bodens, des Gebäudes bzw. Gebäudeteils genau, indem Sie aussagekräftige Bezeichnungen verwenden. Ist ein Flurstück, Gebäude bzw. Gebäudeteil betroffen, für welches bzw. welchen bei einer vorhergehenden Grundsteuererklärung oder -änderungsanzeige bereits eine laufende Nummer und Bezeichnung vergeben war, geben Sie bitte diese an (siehe dazu die Daten des zuletzt ergangenen Bescheids über die Grundsteueräquivalenzbeträge bzw. den Grundsteuerwert).

Sofern ein Aktenzeichen benötigt wird, setzen Sie sich hierfür bitte mit dem zuständigen Lagefinanzamt in Verbindung.

Wählen Sie bitte diese Zeile aus, wenn sich der steuerbefreite Zweck bzw. die Nutzung geändert hat.

Erläutern Sie die Änderung bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ detailliert. Geben Sie bitte insbesondere

- die Nummer der Steuerbefreiung,

- sofern Änderungen an den Flächen eingetreten sind, die (neuen) steuerpflichtigen und steuerfreien Flächen, und

- das betroffene Flurstück, Gebäude bzw. den betroffenen Gebäudeteil (aussagekräftige Bezeichnung)

an. Ist ein Flurstück, Gebäude bzw. Gebäudeteil betroffen, für welches bzw. welchen bei einer vorhergehenden Grundsteuererklärung oder -änderungsanzeige bereits eine laufende Nummer und Bezeichnung vergeben war, geben Sie bitte diese an (siehe dazu die Daten des zuletzt ergangenen Bescheids über die Grundsteueräquivalenzbeträge bzw. den Grundsteuerwert).

Die zutreffende Nummer der Steuerbefreiung entnehmen Sie bitte der folgenden Liste.

| Nummer | Steuerbefreiung Der folgende Grundbesitz bestimmter Rechtsträger ist von der Grundsteuer befreit (§ 3 GrStG): |

|---|---|

| 01 | § 3 Abs. 1 Satz 1 Nr. 1 GrStG: |

| 02 | § 3 Abs. 1 Satz 1 Nr. 2 GrStG: |

| 03 | 3 Abs. 1 Satz 1 Nr. 3 GrStG:

für gemeinnützige oder mildtätige Zwecke benutzt wird. |

| 04 | 3 Abs. 1 Satz 1 Nr. 4 GrStG:

für Zwecke

benutzt wird. |

| 05 | 3 Abs. 1 Satz 1 Nr. 5 GrStG:

Die Regelung des § 5 Abs. 2 GrStG, dass Wohnungen immer steuerpflichtig sind, ist insoweit nicht anzuwenden. |

| 06 | § 3 Abs. 1 Satz 1 Nr. 6 GrStG:

gehört. Der Grundbesitz muss am 1. Januar 1987 und zum Veranlagungszeitpunkt zu einem nach Kirchenrecht gesonderten Vermögen, insbesondere einem Stellenfonds, gehören. Die Erträge aus dem gesonderten Vermögen dürfen ausschließlich für die Besoldung und Versorgung der Geistlichen und Kirchendienerinnen und Kirchendiener sowie ihrer Hinterbliebenen bestimmt sein. Die Regelung des § 5 Abs. 2 GrStG, dass Wohnungen immer steuerpflichtig sind, ist insoweit nicht anzuwenden. Der Grundbesitz ist auch dann steuerbefreit, wenn er land- und forstwirtschaftlich genutzt wird, § 6 GrStG. |

| Nummer | Darüber hinaus ist folgender Grundbesitz von der Grundsteuer befreit (§ 4 GrStG): |

|---|---|

| 07 | § 4 Nr. 1 GrStG:

gewidmet ist. |

| 08 | § 4 Nr. 2 GrStG: |

| 09 | § 4 Nr. 3 Buchst. a GrStG:

Grundflächen, die mit Bauwerken und Einrichtungen bebaut sind, die unmittelbar dem öffentlichen Verkehr dienen, z. B. Brücken, Stellwerke. |

| 10 | § 4 Nr. 3 Buchst. b GrStG: Grundflächen, die mit Bauwerken und Einrichtungen bebaut sind, die unmittelbar dem Betrieb auf Verkehrsflughäfen und Verkehrslandeplätzen dienen. Grundflächen ortsfester Flugsicherungsanlagen einschließlich der Flächen, die für einen einwandfreien Betrieb dieser Anlagen erforderlich sind. |

| 11 | § 4 Nr. 3 Buchst. c GrStG: |

| 12 | § 4 Nr. 4 GrStG: Die Einrichtungen müssen dem Interesse der Ordnung und Verbesserung der Wasser- und Bodenverhältnisse dienen. |

| 13 | § 4 Nr. 5 GrStG:

benutzt wird. Die Landesregierung oder die von ihr beauftragte Stelle muss anerkannt haben, dass der Nutzungszweck im Rahmen der öffentlichen Aufgaben liegt. Außerdem muss der Grundbesitz ausschließlich demjenigen, der ihn nutzt, oder einer juristischen Person des öffentlichen Rechts zuzurechnen sein. |

| 14 | § 4 Nr. 6 GrStG: |

| Nummer | Der folgende Grundbesitz ausländischer Staaten ist von der Grundsteuer befreit: |

|---|---|

| 15 | Grundbesitz ausländischer Staaten,

|

| Nummer | Der folgende Grundbesitz mit land- und forstwirtschaftlicher Nutzung ist von der Grundsteuer befreit (§ 6 GrStG): |

|---|---|

| 06 | § 3 Abs. 1 Satz 1 Nr. 6 GrStG:

gehört. Der Grundbesitz muss am 1. Januar 1987 und zum Veranlagungszeitpunkt zu einem nach Kirchenrecht gesonderten Vermögen, insbesondere einem Stellenfonds, gehören. Die Erträge aus dem gesonderten Vermögen dürfen ausschließlich für die Besoldung und Versorgung der Geistlichen und Kirchendienerinnen und Kirchendiener sowie ihrer Hinterbliebenen bestimmt sein. Die Regelung des § 5 Abs. 2 GrStG, dass Wohnungen immer steuerpflichtig sind, ist insoweit nicht anzuwenden. Der Grundbesitz ist auch dann steuerbefreit, wenn er land- und forstwirtschaftlich genutzt wird, § 6 GrStG. |

| 16 | § 6 Nr. 1 GrStG: |

| 17 | § 6 Nr. 2 GrStG:

als Übungsplatz oder Flugplatz benutzt wird. |

| 18 | § 6 Nr. 3 GrStG: |

Der Grundbesitz bestimmter begünstigter Rechtsträger ist nur dann von der Grundsteuer befreit, wenn er demjenigen, der ihn für steuerbefreite Zwecke nutzt, oder einem anderen begünstigten Rechtsträger zuzurechnen ist.

Wohnungen sind stets steuerpflichtig, auch wenn der Grundbesitz für steuerbefreite Zwecke benutzt wird (§ 5 Abs. 2 GrStG).

Ausnahmen hiervon sind in der vorangestellten Tabelle besonders aufgeführt. Eine Wohnung ist die Zusammenfassung mehrerer Räume, die zusammen das Führen eines selbstständigen Haushalts ermöglichen. Die Räume müssen von anderen Wohnungen oder Räumen baulich getrennt sein und eine abgeschlossene Wohneinheit bilden. Zudem benötigen sie einen selbstständigen Zugang und die für das Führen eines Haushalts erforderlichen Nebenräumen (Küche, Bad oder Dusche, Toilette). Die Wohnfläche soll mindestens 20 m² betragen.

Wählen Sie bitte diese Zeile aus, wenn sich die Eigentumsverhältnisse des ganz oder teilweise steuerbefreiten Grundbesitzes geändert haben. Geben Sie bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ die neue Eigentümerin oder den neuen Eigentümer mit Anschrift an.

Wählen Sie bitte diese Zeile aus, wenn Sie eine Ermäßigung der Grundsteuermesszahl beantragen möchten. Begründen Sie den Antrag bitte im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“, indem Sie insbesondere

- die Nummer der Ermäßigung,

- das Vorliegen der Voraussetzungen,

- das betroffene Gebäude bzw. den betroffenen Gebäudeteil (aussagekräftige Bezeichnung)

- die betroffenen Gebäudeflächen,

- bei Wohnraumförderung das Ablaufdatum des zuerst und des zuletzt auslaufenden Förderzeitraums und

- bei Wohnungsbaugesellschaften, Genossenschaften und Vereinen die Grundstücksart (Einfamilienhaus, Zweifamilienhaus, Mietwohngrundstück oder Wohnungseigentum)

angeben.

Ist ein Gebäude bzw. Gebäudeteil betroffen, für welches bzw. welchen bei einer vorhergehenden Grundsteuererklärung oder -änderungsanzeige bereits eine laufende Nummer und Bezeichnung vergeben war, geben Sie bitte diese an (siehe dazu die Daten des zuletzt ergangenen Bescheids über die Grundsteueräquivalenzbeträge).

Die zutreffende Nummer der Ermäßigung der Grundsteuermesszahl entnehmen Sie bitte der folgenden Liste.

| Nummer | Ermäßigung der Grundsteuermesszahl Wohnteil eines Betriebs der Land- und Forstwirtschaft |

|---|---|

| 01 | Art. 4 Abs. 2 BayGrStG:

des Betriebs der Land- und Forstwirtschaft zu Wohnzwecken und steht in enger räumlicher Verbindung mit dem Betrieb der Land- und Forstwirtschaft. Die Betriebsinhaberin bzw. der Betriebsinhaber oder ein zu ihrem bzw. seinem Haushalt gehörender Familienangehöriger ist durch eine mehr als nur gelegentliche Tätigkeit in dem Betrieb an ihn gebunden. |

| Nummer | Denkmalschutz |

|---|---|

| 02 | Art. 4 Abs. 3 BayGrStG: Auf dem Grundstück befindet sich ein Baudenkmal nach Art. 1 Abs. 2 Satz 1 oder Abs. 3 (Ensembleschutz) des Bayerischen Denkmalschutzgesetzes. Hinweis: Das Bayerische Landesamt für Denkmalpflege führt eine Denkmalliste mit allen Denkmälern in Bayern (www.blfd.bayern.de/denkmal-atlas). |

| Nummer | Wohnraumförderung |

|---|---|

| 03 | Art. 4 Abs. 4 Nr. 1 BayGrStG: |

| Nummer | Wohnungsbaugesellschaften, Genossenschaften und Vereine |

|---|---|

| 04 | Art. 4 Abs. 4 Nr. 2 BayGrStG i. V. m. § 15 Abs. 4 Satz 1 Nr. 1 GrStG: |

| 05 | Art. 4 Abs. 4 Nr. 2 BayGrStG i. V. m. § 15 Abs. 4 Satz 1 Nr. 2 GrStG: |

| 06 | Art. 4 Abs. 4 Nr. 2 BayGrStG i. V. m. § 15 Abs. 4 Satz 1 Nr. 3 GrStG:

|

| Nummer | Kombinationen |

|---|---|

| 07 | Art. 4 Abs. 2 und 3 BayGrStG: |

| 08 | Art. 4 Abs. 2 und 4 Nr. 1 BayGrStG: |

| 09 | Art. 4 Abs. 2 und Art. 4 Abs. 4 Nr. 2 BayGrStG i. V. m. § 15 Abs. 4 Satz 1 Nr. 1 GrStG: |

| 10 | Art. 4 Abs. 2 und Art. 4 Abs. 4 Nr. 2 BayGrStG i. V. m. § 15 Abs. 4 Satz 1 Nr. 2 GrStG: |

| 11 | Art. 4 Abs. 2 und Art. 4 Abs. 4 Nr. 2 BayGrStG i. V. m. § 15 Abs. 4 Satz 1 Nr. 3 GrStG: |

| 12 | Art. 4 Abs. 3 und 4 Nr. 1 BayGrStG: |

| 13 | Art. 4 Abs. 3 und Art. 4 Abs. 4 Nr. 2 BayGrStG i. V. m. § 15 Abs. 4 Satz 1 Nr. 1 GrStG: |

| 14 | Art. 4 Abs. 3 und Art. 4 Abs. 4 Nr. 2 BayGrStG i. V. m. § 15 Abs. 4 Satz 1 Nr. 2 GrStG: |

| 15 | Art. 4 Abs. 3 und Art. 4 Abs. 4 Nr. 2 BayGrStG i. V. m. § 15 Abs. 4 Satz 1 Nr. 3 GrStG: |

| 16 | Art. 4 Abs. 2 und 3 und 4 Nr. 1 BayGrStG: |

| 17 | Art. 4 Abs. 2 und 3 und Art. 4 Abs. 4 Nr. 2 BayGrStG i. V. m. § 15 Abs. 4 Satz 1 Nr. 1 GrStG: |

| 18 | Art. 4 Abs. 2 und 3 und Art. 4 Abs. 4 Nr. 2 BayGrStG i. V. m. § 15 Abs. 4 Satz 1 Nr. 2 GrStG: |

| 19 | Art. 4 Abs. 2 und 3 und Art. 4 Abs. 4 Nr. 2 BayGrStG i. V. m. § 15 Abs. 4 Satz 1 Nr. 3 GrStG: |

Hinweis: Die allgemeine Ermäßigung der Grundsteuermesszahl für Wohnflächen von 100 % auf 70 % wird von Ihrem Finanzamt automatisch vorgenommen. Hierfür müssen Sie keinen Antrag stellen.

Wählen Sie bitte diese Zeile aus, wenn die Voraussetzungen für eine Ermäßigung der Grundsteuermesszahl ganz oder teilweise weggefallen sind und erläutern Sie den Grund für den Wegfall im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ näher. Bezeichnen Sie bitte das betroffene Gebäude bzw. den betroffenen Gebäudeteil genau, indem Sie aussagekräftige Bezeichnungen verwenden. Ist ein Gebäude bzw. Gebäudeteil betroffen, für welches bzw. welchen bei einer vorhergehenden Grundsteuererklärung oder -änderungsanzeige bereits eine laufende Nummer und Bezeichnung vergeben war, geben Sie bitte diese an (siehe dazu die Daten des zuletzt ergangenen Bescheids über die Grundsteueräquivalenzbeträge).

Folgende Gründe kommen z. B. in Betracht:

- Wegfall der Voraussetzungen für die Ermäßigung des Wohnteils eines Betriebs der Land- und Forstwirtschaft (z. B. weil der Betrieb der Land- und Forstwirtschaft aufgegeben wurde)

- Wegfall der Denkmaleigenschaft (z. B. weil das Baudenkmal durch Brand zerstört wurde)

- Wegfall der Wohnraumförderung (z. B. weil der Förderzeitraum ausgelaufen ist)

- Eigentümerwechsel

- Änderungen der Gesellschafterstruktur (Wegfall der Mehrheitsgesellschaftereigenschaft)

- Auflösung des Gewinnabführungsvertrags

- Wegfall der Gemeinnützigkeit

- Wegfall der Voraussetzungen für die Körperschaftsteuerbefreiung nach § 5 Abs. 1 Nr. 10 KStG

Wählen Sie bitte diese Zeile aus, wenn weitere oder andere Änderungen vorliegen, die bisher nicht genannt sind und beschreiben Sie diese im Freitextfeld der Zeile 43 auf der Teilseite 4 „Beschreibung der Änderungen / Mitteilung an das Finanzamt“ detailliert.

Beschreiben Sie die jeweilige Änderung bitte möglichst detailliert, um Rückfragen des Finanzamts zu vermeiden. Geben Sie bitte insbesondere an, wann die jeweilige Änderung eingetreten ist.

Handelt es sich bei der Anzeigepflichtigen um eine Erbengemeinschaft, Bruchteilsgemeinschaft oder Gemeinschaft ohne geschäftsüblichen Namen, geben Sie bitte auch den Vor- und Nachnamen, die Anschrift und die Telefonnummer der Person an, die für die Erstellung der Grundsteueränderungsanzeige verantwortlich ist (siehe dazu das Beispiel unter „Anzeigepflichtige/-r“ in diesem Formular).

Außerdem können Sie das Freitextfeld nutzen für

- weitere oder abweichende Angaben bzw. Sachverhalte, die berücksichtigt werden sollen, oder

- Mitteilungen über eine von Ihnen in dieser Grundsteueränderungsanzeige zugrunde gelegten Rechtsauffassung, die nicht der Verwaltungsauffassung entspricht.

Sofern der Platz des Freitextfeldes nicht ausreicht, fügen Sie der Grundsteueränderungsanzeige bitte eine gesonderte Anlage als Anhang (Teilseite 7 "Anhänge") bei und machen Sie diese mit der Überschrift „Ergänzende Angaben zur Grundsteueränderungsanzeige“ als solche kenntlich. Geben Sie bitte auf der Anlage auch das Aktenzeichen an. Einen Vordruck hierfür gibt es nicht.

Hier können Sie Angaben zu einer bevollmächtigten Person / Firma / Gesellschaft machen.

Wählen Sie bitte in Zeile 49

- „1“ aus, wenn Sie die dem Finanzamt vorliegende Empfangsvollmacht widerrufen, oder

- „2“ aus, wenn die dem Finanzamt vorliegende Empfangsvollmacht weiterhin gültig ist und verwendet werden soll.

Sollen die aus dieser Grundsteueränderungsanzeige resultierenden Bescheide nicht der/dem Anzeigepflichtigen oder einer bisher bevollmächtigten Person / Firma / Gesellschaft, sondern einer anderen Person / Firma / Gesellschaft zugesandt werden, wählen Sie in Zeile 49 bitte „3“ aus und tragen in den Zeilen 50 bis 56 die dazugehörigen Kontaktdaten ein.

Wählen Sie bitte dieses Feld aus, wenn sich das Grundstück oder der Betrieb der Land- und Forstwirtschaft im Eigentum mehrerer Personen befindet, das heißt Miteigentümerinnen und Miteigentümer einer Bruchteilsgemeinschaft vorliegen und es sich bei der in den Zeilen 50 bis 56 eingetragenen Person um einen gemeinsamen Empfangsbevollmächtigten handelt. Die zur oder zum Empfangsbevollmächtigten benannte Person nimmt alle aus dieser Grundsteueränderungsanzeige resultierenden Bescheide und mit diesen im Zusammenhang stehenden Schreiben mit Wirkung für und gegen alle anderen Miteigentümerinnen und Miteigentümer in Empfang.

Bitte geben Sie an, ob bei der Anfertigung dieser Grundsteueränderungsanzeige eine Kanzlei oder eine andere Person (Bearbeiter) mitgewirkt hat.

Falls Sie die Grundsteueränderungsanzeige ohne Mitwirkung angefertigt haben, machen Sie bitte keine Angaben auf dieser Seite.

Beschränkungen für Anhänge:

- Je Anhang sind maximal 100 PDF-Seiten zulässig. Bitte beachten Sie, dass ansonsten Ihr Beleg ohne weitere Rückmeldung gelöscht wird.

- maximale Dateigröße je Anhang: 10 MB

- maximale Dateigröße aller Anhänge: 36,91 MB

- maximale Anzahl an Anhängen: 20